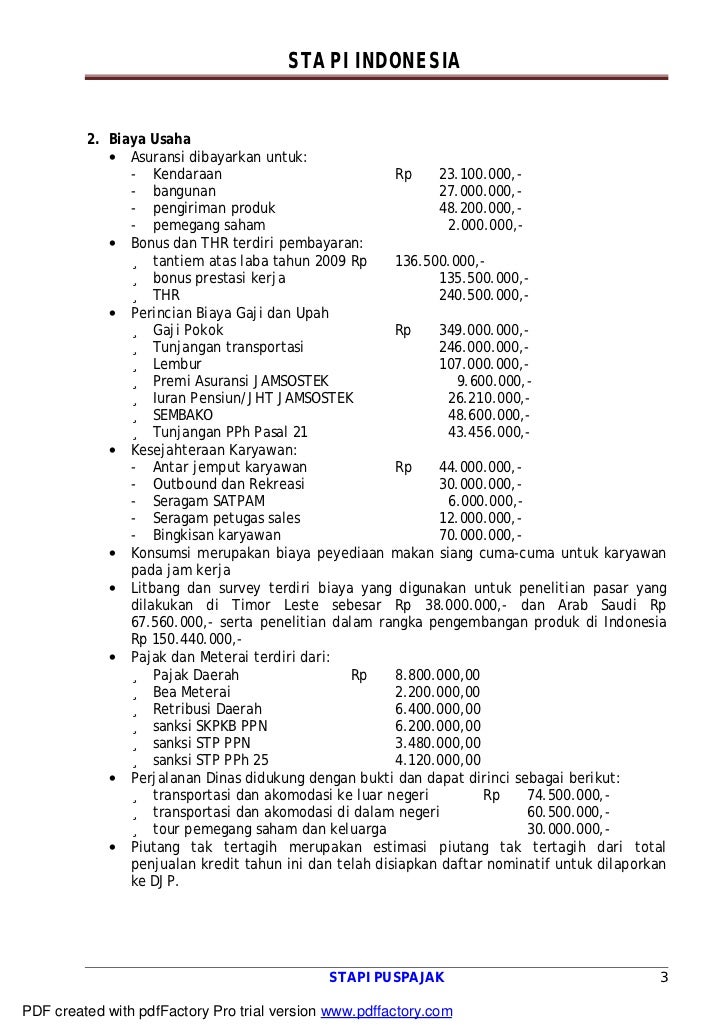

Contoh perhitungan pajak penghasilan badan usaha pajak badan adalah pajak yang dikenakan atas penghasilan suatu perusahaan di mana penghasilan yang dimaksud adalah setiap penambahan kemampuan ekonomis yang diterima atau diperoleh oleh wajib pajak badan baik dari dalam maupun luar negeri dengan keperluan apapun termasuk misalnya menambah kekayaan konsumsi investasi dan lain sebagainya. Pph lain yang sudah dibayarkan melalui mekanisme pemotongan withholding tax oleh pihak ketiga pph 23 dan pph 22.

Pph Pasal 26 Dan Contoh Soal Pjk301 Unair Studocu

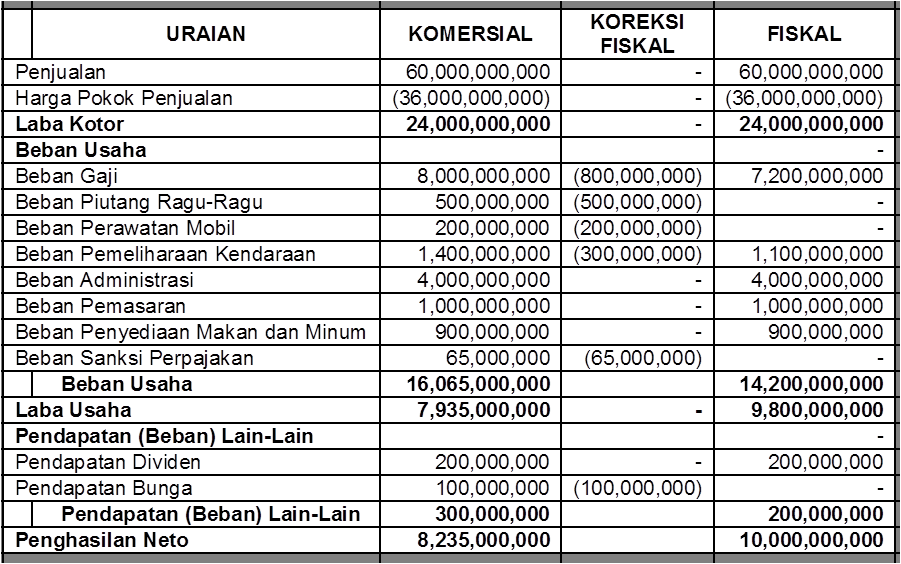

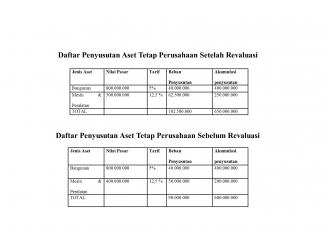

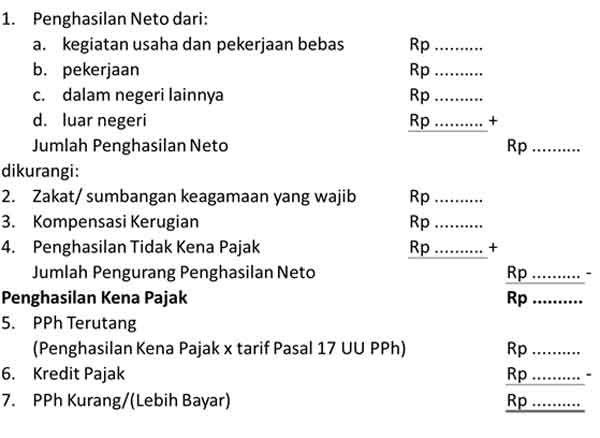

Contoh perhitungan pph badan. Setelahnya akan didapatkan perhitungan akhir pph badan baik kurang bayar atau lebih bayar. Pph yang telah dibayarkan di luar indonesia pph 24 kpln. 25 x penghasilan kena pajak setelah dapat dihitung dan di ketahui nila i pajak penghasilan badan pph badan yang masih harus dibayar maka hasil perhitungan te rsebut dapat dilaporkan dalam spt tahunan pph badan 2019 paling lambat 30 april 2020. Contoh perhitungan tarif pph bdan dapat anda temukan di artikel ini. Pph badan yang telah dicicil dan dibayarkan sendiri pph 29 badan. Tarif pph pasal 17 ayat 1 huruf b berdasarkan pasal 17 ayat 1 huruf b undang undang pajak penghasilan nomor 36 tahun 2008 bahwa wajib pajak badan dalam negeri dan bentuk usaha tetap adalah sebesar 28 dua puluh delapan persen.

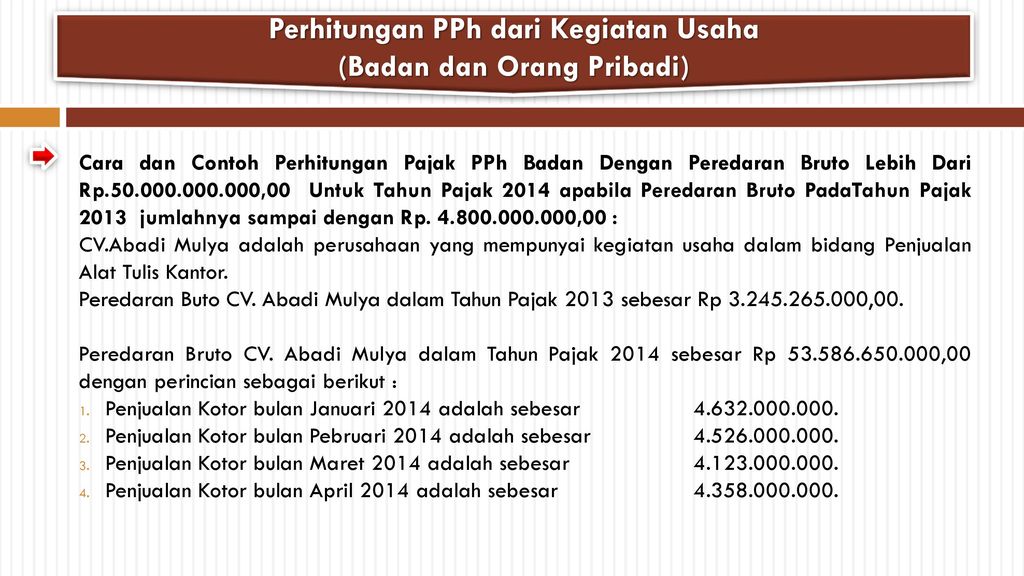

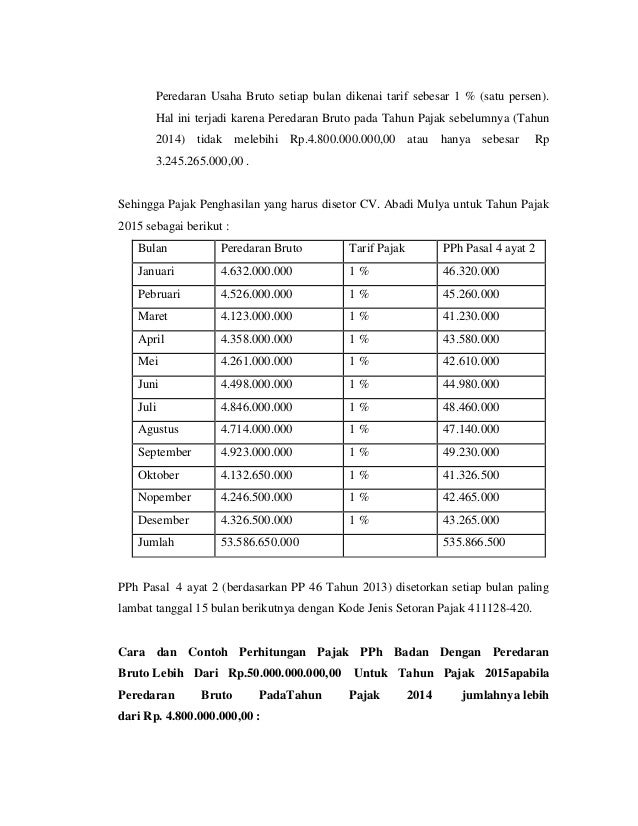

Perhitungan pph badan yang terutang dengan peredaran bruto kurang dari rp50 miliar adalah. Pajak penghasilan pasal 25 adalah pembayaran pajak penghasilan secara angsurantujuannya adalah untuk meringankan beban wajib pajak mengingat pajak yang terutang untuk wajib pajak baik badan usaha maupun wajib pajak orang pribadi harus dilunasi dalam jangka waktu satu tahun. Peredaran bruto kurang atau sama dengan rp48 miliar adalah 50 x 25 x penghasilan kena pajak. Pertama badan usaha yang memiliki pendapatan bruto sampai rp48 miliar per tahun atau sering disebut usaha mikro kecil dan menengah umkm berdasarkan peraturan pemerintah nomor 23 tahun 2018 dikenakan tarif pajak pph final yaitu pph pasal 4 ayat 2 dengan perhitungan pajak 05 dikalikan dengan seluruh pendapatan bruto dari hasil usaha. Penghasilan yang dimaksud adalah setiap penambahan kemampuan ekonomis yang diterima atau diperoleh oleh wajib pajak badan baik dari dalam maupun luar negeri dengan keperluan apapun termasuk misalnya menambah kekayaan konsumsi investasi dan lain sebagainya. Menghitung pajak penghasilan badan haruslah dilakukan secara hati hati agar terhindar dari kesalahan yang akan mengundang sanksi maupun denda pajak.

Pajak penghasilan pph merupakan pajak yang dikenakan atas suatu penghasilan. Untuk tahun pajak 2010 diatur pada pasal 17 ayat 2a menjadi 25. Untuk itu pph terutang badan pada tahun 2012 menggunakan tarif 25. Tarif cara perhitungan dan pelaporannya. Peredaran bruto lebih dari rp48 miliar sampai rp50 miliar adalah 50 x 25 x penghasilan kena pajak yang memperoleh fasilitas 25 x penghasilan kena pajak tidak memperoleh fasilitas. Tarif pph badan adalah 25 dari penghasilan kena pajak.

Badan usaha yang memiliki pendapatan bruto sampai 48 milyar per tahun dikenakan tarif pajak pph final yaitu pph pasal 4 ayat 2 dengan perhitungan pajak yaitu 1 dikalikan dengan seluruh pendapatan bruto dari hasil usaha perseroan dan berdasarkan pp 46 tahun 2013 maka wajib pajak atau badan usaha wajib menyetorkan pajak pph tersebut setiap bulan paling lambat tanggal 15.